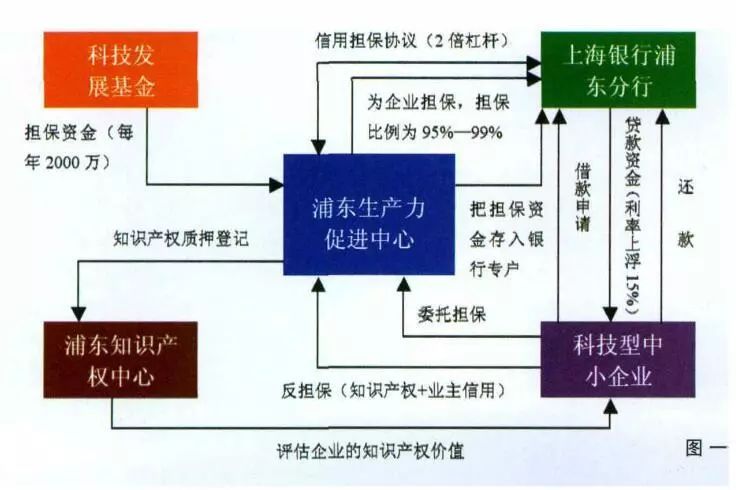

知識産權質押融資貸款是指債務人或第三人以特定的(de)知識産權向債權人出質用于擔保債權的(de)實現,并因此獲得貸款的(de)融資方式。近年(nián)來,全國各地(dì)湧現出北京模式、浦東模式、中山模式、武漢模式等一(yī)批具有鮮明地(dì)方特色的(de)“知識産權質押融資貸款”的(de)探索做(zuò)法。下面,我們來看看知識産權質押融資貸款模式一(yī):“浦東模式”。

銀行+政府基金擔保+專利權反擔保

2006年(nián)起,浦東新區與上海銀行合作,在上海率先試點知識産權質押融資,通過知識産權質押給政策性擔保機構,由銀行向科技企業提供貸款。

浦東模式以“銀行+政府基金擔保+專利權反擔保”間接質押,充分發揮政府性擔保主體作用為(wèi)特色。該模式的(de)最大特點是政府機構以擔保人的(de)身份直接參與科技型中小企業知識産權質押融資,弊病則在于政府機構承擔了較大風險,一(yī)旦企業無法償還銀行貸款,政府機構作為(wèi)擔保人則必須向銀行清償債務,這無疑加大了地(dì)方财政潛在的(de)債務危機風險。

銀行方面

上海銀行浦東分行名義上僅承擔1%—5%的(de)擔保比例,在知識産權質押貸款方面持非常謹慎的(de)态度,認為(wèi)控制風險最重要,在發放貸款方面比較被動。2011年(nián),銀行對“知識産權質押融資業務”進行了調整和(hé)優化,單筆(bǐ)借款上限由最初的(de)100萬元提高(gāo)至500萬元,借款期限也由最長(cháng)1年(nián)延長(cháng)到3年(nián)。

政府基金擔保方面

2006年(nián)-2008年(nián)浦東新區政府通過科技發展基金每年(nián)向浦東生産力促進中心提供2000萬元的(de)擔保專項資金(至2007年(nián),專項資金已達4000萬),而中心與上海銀行浦東分行簽署信用擔保協議,規定中心将這擔保資金存入上海銀行浦東分行的(de)專戶中,并以此為(wèi)擔保,向中小企業提供最大為(wèi)2倍杠杆的(de)貸款額度,其中中心以擔保資金為(wèi)依托,為(wèi)中小企業提供95%-99%的(de)擔保比例。

專利權反擔保方面

浦東生産力促進中心為(wèi)降低(dī)擔保風險,要求中小企業以知識産權和(hé)業主信用作反擔保。